Bereits bei Ausbruch des Ersten Weltkrieges zählten die Kreditgenossenschaften „zu den zentralen Säulen der deutschen Kreditwirtschaft„1. Die Spar- und Darlehnskasse Hagen war bei Kriegsbeginn 20 Jahre alt, die Gründungen der Spar- und Darlehnskassen in Bissendorf und Kloster Oesede waren 15 Jahre her. Aber viele Kreditgenossenschaften in Deutschland waren auch schon viel älter…

1914 rund 14.000 ländliche Kreditgenossenschaften in Deutschland

Rund 9.500 ländliche Kreditgenossenschaften mit fast 850.000 Mitgliedern gehörten deutschlandweit allein dem Reichsverband ländlicher Genossenschaften an (hierzu gehörte der Verband Hannoverscher landwirtschaftlicher Genossenschaften und zu diesem Regionalverband wiederum unsere Kreditgenossenschaften in Bissendorf, Hagen und Kloster Oesede). Dem Raiffeisen-Verband (Generalverband) gehörten nochmal weitere rund 4.500 ländliche Kreditgenossenschaften an. Damit gab es 1914 in Deutschland rund 14.000 ländliche Kreditgenossenschaften. Zudem noch etwa 1.500 Volksbanken, die vornehmlich in Städten und größeren Orten das Kreditgeschäft mit Handwerkern und Gewerbetreibenden förderten. Die ländlichen Kreditgenossenschaften wiesen gemeinsam eine Bilanzsumme von fast 7,7 Mrd. Mark (1913) aus. Die wesentlichen Geschäfte waren Darlehnsvergaben, Kontokurrentkredite und die Annahme von Spareinlagen.2

Anders als die städtischen Kreditgenossenschaften, die eine Stärkung des Eigenkapitals und eine Ausweitung des Kreditvolumens verfolgten, lag bei den ländlichen Kreditgenossenschaften weiterhin die Ausrichtung auf der Haftung durch die Mitglieder, was oftmals die Stärkung des Eigenkapitals erschwerte. Experten befürchteten damals, dass ein Festhalten an diesem bisher bewährten Geschäftsmodell zur Stagnation bei den ländlichen Kreditgenossenschaften führen könnte.3

Erster Weltkrieg (1914-1918)

Bereits in den ersten Kriegsmonaten spürten die Kreditgenossenschaften, dass die Kreditanfragen zurückgingen. Wenn die Männer zum Kriegsdienst einberufen waren, wurde in den Betrieben zuhause nicht mehr investiert – man musste sich um anderes kümmern. Zudem fehlten Materialien, vor allem auch in der Bauwirtschaft. Geld wurde also nicht ausgegeben, so dass die Spareinlagen stiegen. Die liquiden Mittel nahmen bei vielen Kreditgenossenschaften erheblich zu.

1913 übernahm bei der Hagener Kreditgenossenschaft Hans Büscher das Amt des Rendanten (Geschäftsführer). Die Geschäfte wurden bis 1980 in seinem Haus abgewickelt. Zu Kriegsbeginn hatte die Genossenschaft 200 Mitglieder. Der Vorstand war ein eingespieltes Team, bestand seit der Gründung aus den gleichen Vorstandsmitgliedern.

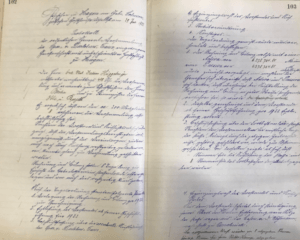

Am 30. März 1917 beschloss der Vorstand, bei der Landesgenossenschaft in Hannover (Zentralkasse) die liquiden Mittel abzufragen und davon in eine Kriegsanleihe zu investieren. Im April folgte dann der gemeinsame Beschluss von Vorstand und Aufsichtsrat, von den verfügbaren 183.000 Mark circa 70 Prozent für die Zeichnung einer Kriegsanleihe zu verwenden. Die restlichen fast 30 Prozent wollte man zurückhalten für den Neustart nach Kriegsende.4

Auch in Bissendorf waren mit Heinrich Heckmann (1899 bis 1925) und Johannes Stock (1899 bis 1928) zwei erfahrene Vorstandsmitglieder an Bord. In Kloster Oesede war es kaum anders. Für Kontinuität standen Heinrich Ostermann, der seit 1899 Rendant war (bis 1924) und seinen Hof als Geschäftslokal zur Verfügung stellte, aber ebenso auch Franz Hüsing, ebenfalls seit 1899 im Vorstand. Viel können wir über die Zeit aber nicht berichten – es fehlen uns die Quellen. Die Geschäftsentwicklung dürfte aber kaum anders gewesen sein als in Hagen.

Inflation (bis 1923/24)

Nach dem verlorenen Krieg ging die Zahl der Mitglieder zunächst zurück, die realen Gewinne schmolzen – die Inflation hatte unlängst eingesetzt. Der Währungsverfall erschwerte den Kreditgenossenschaften erheblich das Geschäft, zumal vielerorts die Vorstände die ‚Zeichen nicht richtig deuteten‘: Die Währung war im Vergleich zur Vorkriegszeit nur die Hälfte wert und die hohen Zahlen hatten nichts mit hohen Einnahmen und guten Geschäften zu tun. 1923 erreichte die Inflation ihren Höhepunkt, ein normales Handling mit Geld und Beträgen war nicht mehr möglich.5

Eine große Finanzierung übernahm die Spar- und Darlehnskasse Hagen 1922 mit der Finanzierung der Elektrifizierung des Ortes: Die Elektrizitätsgenossenschaft erhielt ein Darlehn von bis zu 1.5 Mio. Mark zum Aufbau eines Stromnetzes in Hagen.6

‚Goldene Zwanziger‘ (1924-1929)

Mit der Einführung der Reichsmark war die Inflation gestoppt. Mit der Einführung des neuen Bankgesetzes im August 1924 und der Einführung der neuen Währung beruhigte sich die Lage. Der Umtauschkurs: Für eine Billion Mark erhielt man nun 1 RM (Reichsmark). Zentrales Element war die Deckung durch Gold (Goldstandard) und durch wertbeständige Devisen.

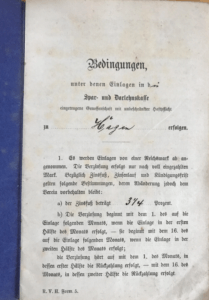

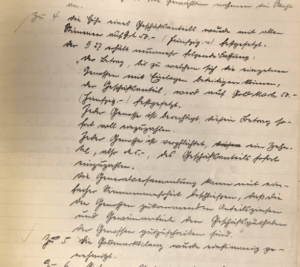

Wichtig war es jetzt, neue Mitglieder zu gewinnen, das Eigenkapital zu stärken, aber auch den Wertverlust der Geschäftsanteile und Spareinlagen zu erklären. In der Generalversammlung 1924 beschlossen die Hagener Mitglieder zur Stabilisierung der Genossenschaft, den Geschäftsanteil auf 50 RM festzusetzen. Dieser Betrag musste zu mindestens 1/10 eingezahlt werden, konnte aber auch direkt vollständig bezahlt werden.

Die Agrarkrise erschwerte die Erholung der deutschen Kreditgenossenschaften. Dennoch nahm die Zahl der ländlichen Kreditgenossenschaften bis Ende der 1920er Jahre nochmals zu, da die vielen Förderprogramme der Reichsregierung und der preußischen Staatsregierung über die Preußenkasse abrufbar waren und das Geld dann über die Kreditgenossenschaften in die Dörfer und zu den notleidenden Landwirten fließen konnte.7

Das Kerngeschäft blieb weiterhin das Aktivgeschäft mit Darlehn zu festen Laufzeiten und Kontokurrentkredite sowie das Passivgeschäft mit Sparbuch und unterschiedlich langen Anlagezeiten. Auch am Betrieb und den internen Abläufen hatte sich seit der Gründung wenig geändert.

Die Historiker Patrick Bormann, Joachim Scholtyseck und Harald Wixforth kommen für die zweite Hälfte der 1920er Jahre zu dem Ergebnis: „Zunächst hatte eine intensive staatliche Förderung geholfen, die gewaltige Kreditnachfrage in der Landwirtschaft zumindest größtenteils zu befriedigen, allerdings gelang zu keinem Zeitpunkt die Überwindung der Kreditnot. Stattdessen entstand eine Schuldenspirale, die bereits vor der Weltwirtschaftskrise einen Großteil der deutschen Landwirtschaft erfasste. Erst mit den durchgreifenden Reformmaßnahmen des seit 1928 amtierenden Preußenkassenpräsidenten Otto Klepper und der großzügigen Entschuldungspolitik durch das Reich gelang wieder eine Stabilisierung.“8

1. Patrick Bormann / Joachim Scholtyseck / Harald Wixforth: Die kreditgenossenschaftlichen Zentralinstitute vom Beginn des Ersten Weltkriegs bis zur bedingungslosen Kapitulation des NS-Staates (1914-1945). In: Institut für bankhistorische Forschung (Hg.): Die Geschichte der DZ BANK. Das genossenschaftliche Zentralbankwesen vom 19. Jahrhundert bis heute, München 2013, S. 145-294, hier S. 150.

2. Ebd., S. 150f.

3. Ebd., S. 151.

4. Festschrift 100 Jahre VB GMHütte-Hagen, 1994, S. 33f.

5. Siehe Bormann / Scholtyseck / Wixforth: Die kreditgenossenschaftlichen Zentralinstitute , S. 153ff; siehe auch Carl-Ludwig Holtfrerich: Die große Inflation 1914-23. Ihre Wirkung auf die Struktur des deutschen Kreditgewerbes. In: Institut für bankhistorische Forschung e.V. (Hg.): Schlüsselereignisse der deutschen Bankengeschichte, Stuttgart 2013, S. 229-243.

6. 100 Jahre VB GMHütte-Hagen, S. 34.

7. Bormann / Scholtyseck / Wixforth: Die kreditgenossenschaftlichen Zentralinstitute , S. 170.

8. Ebd., S. 171.